退休專家觀點

退休專家觀點

施羅德投資集團全球策略團隊

負責人萊斯禮.摩根(Lesley-Ann Morgan)

英國退休金制度歷經多次改革,我們曾提到美國有「自動加入」機制,英國在2012年實施後,成果豐碩,使得參與勞工大幅增加。另外,英國的預設基金亦解決了勞工不知如何投資的問題,目前生命週期基金與結果導向基金為預設基金的主流產品。

2016年新國家退休金將整合第1層與第2層政府退休金

國的退休金制度分為3層:第1層是政府退休金,提供最低限度之退休津貼,如「基礎退休金(Basic State Pension)」,民眾在法定退休金提領年紀前對國家保險提撥次數多寡,決定基礎退休金的請領金額。第2層同樣是政府退休金的一種並透過國家保險運作, 2002年英國推出「國家第二退休金(S2P)」,除了自營業者以外,所有民眾皆可請領國家第二退休金。2016年英國將推出「新國家退休金(New State Pension)」,整合第1、2層退休金,不僅可簡化政府退休金制度,亦鼓勵民間積極參與。

第3層為私人退休金,多是雇主設立或職業退休金,但民眾亦可購買個人退休金。所得稅率最高的民眾若是提撥至私人退休金,可享有減稅的優惠,雇主亦享有國家保險提撥金額與企業稅賦的減免。過去私人退休金以確定給付制為主,如今確定提撥制日益普及,如富時350指數成份企業中,便有97%提供給新進員工新制的計畫。

「自動加入」機制成功擴大勞工參與退休金計畫

「自動加入」機制始於2012年,在英國只要滿22歲到法定退休金提領年紀之間,年所得在1萬英鎊以上之勞工,就符合自動加入退休金計畫的資格。此機制上路後,英國勞工參與退休金計畫的人數大幅增加,今年首度突破500萬人。儘管勞工有權利選擇退出,但富時350指數成份企業的新進員工中,選擇退出的只有6%。我們認為有時「強迫」參與退休金計畫不易推動,但自動加入機制在英國如此成功,等於是以另一種方式讓英國往全民參與退休金計畫的目標邁進。

英國退休金的提撥率在2018年前將逐漸調高至8%,雇主的最低提撥率為3%,其餘由勞工與政府(透過減稅方式)提撥。若雇主提撥率高於3%,員工的比例便可下降。

2008年英國推出「國家就業儲蓄信託(NEST)」,使得雇主未提供退休金計畫、且所得在一定門檻以上的勞工可自動加入。國家就業儲蓄信託對許多中小企業尤其重要,因為他們沒有足夠資源或能力自行設立退休金計畫,且國家就業儲蓄信託的高品質享負盛名,已成為退休金市場的標竿。

2015年起開放退休後資金運用選項

2011年以前英國民眾只要年滿75歲就必須購買年金,但自2015年起滿55歲的民眾可以選擇以下任一種或多種方式,運用其退休金。

1. 以現金一次提領所有退休金,其中25%免稅。

2. 持續放在退休帳戶中投資,每次提領的金額不限,但須依個人邊際稅率課稅。

3. 購買如年金或配發收益型的退休投資標的。

開放選項的好處是提高了勞工運用資金的彈性,但我們也建議應防範於未然,以免因退休民眾手握大筆現金,而太早花光或是受到詐騙。

生命週期基金與結果導向產品為主流

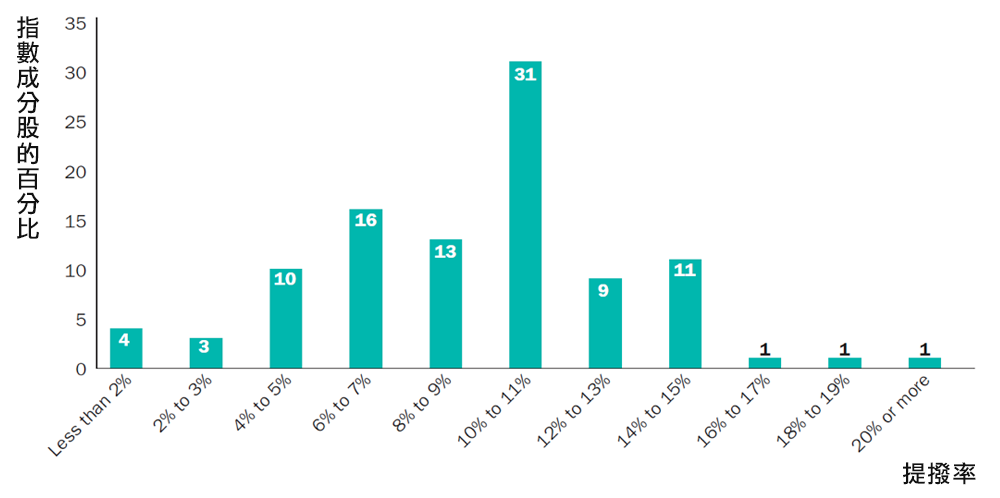

富時350指數成份股有近1/3企業提撥率最高達10%-11%

英國與澳洲類似,多會在退休金計畫中設定預設基金。三分之二的英國雇主表示,80%以上的員工將資金投入預設基金。以富時350指數成份企業來看,最常見的預設基金是生命週期基金,可幫助員工在不同的年齡,配置重點在成長型與防禦型資產,但愈來愈多人認為應以「結果導向」作為預設投資策略。

富時350指數成份股有近1/3企業提撥率最高達10%-11%

英國與澳洲類似,多會在退休金計畫中設定預設基金。三分之二的英國雇主表示,80%以上的員工將資金投入預設基金。以富時350指數成份企業來看,最常見的預設基金是生命週期基金,可幫助員工在不同的年齡,配置重點在成長型與防禦型資產,但愈來愈多人認為應以「結果導向」作為預設投資策略。

前述3類退休金的運用方式中,很少人會購買即期年金或是遞延年金,因此民眾需要可彈性調整之投資標的。例如施羅德在英國設計一靈活退休投資策略,使用多元資產,將長期目標報酬率設定為通膨率加上一目標報酬率,並利用獨家的風險管理,以期在任何時點將最大損失控制在一定程度以下;加上配合法規,提供民眾上述3種資金的提領方式,以滿足退休所需。