新加坡國民從年輕時就扣除高比例的薪資所得,強制儲蓄,先存好自己的退休生活費。

今年3月,高齡91歲的新加坡前總理李光耀溘然長逝,傳奇一生畫下句點。但,他執政期間完成規劃、獨步全球的中央公積金(CPF, Central Provident Fund)制度,確定影響著以後世世代代的新加坡人。

新加坡國民從年輕時就扣除高比例的薪資所得,強制儲蓄,先存好自己的退休生活費。

今年3月,高齡91歲的新加坡前總理李光耀溘然長逝,傳奇一生畫下句點。但,他執政期間完成規劃、獨步全球的中央公積金(CPF, Central Provident Fund)制度,確定影響著以後世世代代的新加坡人。

當世界各國都為了人口老化、退休金準備或老人醫療問題傷透腦筋時,新加坡政府早有準備。

公積金制度已經涵蓋了新加坡人各階段的人生規劃。主要分為三個帳戶:一般帳戶(OA, Ordinary Account)、特別帳戶(SA, Special Account)與醫療儲蓄帳戶(MA, Medisave Account)。

不管是新加坡公民或是永久住民,都可參與中央公積金制度。

施羅德投信副總張翠玲解釋,一般帳戶中的公積金可用來購置組屋、子女教育支出與股票投資。特別帳戶則專門儲蓄退休金。至於醫療儲蓄帳戶則專款處理醫療需求與醫療保險費用。

55歲起 增設一個退休帳戶

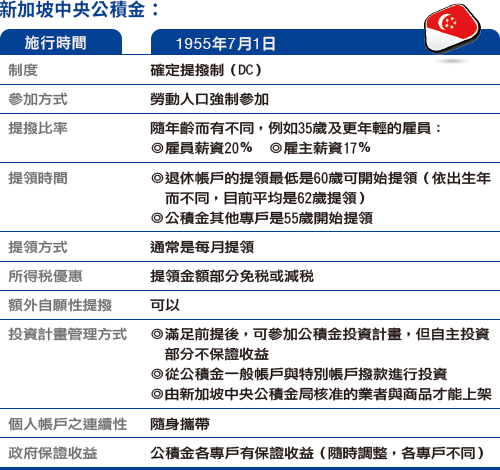

資料來源:新加坡中央公積金管理局 整理:林讓均

除了這三個帳戶外,每個新加坡人到了55歲生日那天,政府還會送一個「大禮」,幫每位準銀髮族另設一個退休專門帳戶(RA, Retirement Account)。就是把一般帳戶和特別帳戶的錢,撥入退休帳戶中,且規定必須滿足最低退休金準備額度(稱為MS, Minimum Sum)。

資料來源:新加坡中央公積金管理局 整理:林讓均

除了這三個帳戶外,每個新加坡人到了55歲生日那天,政府還會送一個「大禮」,幫每位準銀髮族另設一個退休專門帳戶(RA, Retirement Account)。就是把一般帳戶和特別帳戶的錢,撥入退休帳戶中,且規定必須滿足最低退休金準備額度(稱為MS, Minimum Sum)。

從2004年開始,最低退休準備額度就從新幣8萬元逐步調高到12萬元,並每年加計通膨率。2015年元月,加計通膨後實質最低準備額度達到新幣16萬1000元(約台幣371萬元)。

新加坡政府就像愛操心又強勢的爸媽,要每個國民儘可能準備最多的退休金,因此從年輕時就扣除高比例的薪資所得,強制儲蓄。

「新加坡的薪資提撥率幾乎是全球最高,且強制雇主與雇員雙方都要提撥,錢分比例進入三個帳戶中!」中華民國退休基金協會理事長李瑞珠說,新加坡人的提撥率依年齡而不同。

例如35歲以下雇員,自己薪資提撥率20%、雇主提撥率17%,加起來37%。其中23%撥入一般帳戶、6%撥入特別帳戶,另8%撥入醫療儲蓄帳戶。

但過了55歲之後,提撥率就顯著下降,例如60~65歲的雇員提撥率7.5%、雇主提撥率為8.5%,加起來為16%。

值得注意的是,撥入三個帳戶的比例也隨年齡調整,像是一般帳戶會逐年減少;而特別帳戶到50~55歲是高峰、10.5%,但55歲後會歸到退休帳戶,之後撥入率就維持個位數。

醫療基金提撥在50~55歲達高峰10.5%,之後都是10.5%高水位,為老年醫療照護做準備。目前新加坡公積金提撥制度可涵蓋九成以上的工作人口,私人企業雇員可提撥薪資上限為月薪5000元(約台幣11萬5000元)。

截至去年6月,新加坡人口數為547萬,65歲以上人口比率從一年前的11.7%,增加為12.4%。隨著新加坡人愈活愈長,退休制度也有了大改變。

參加LIFE計畫 活到老領到老

原本,新加坡退休帳戶是讓新加坡人領完為止,以20年為限。但2013年後,新加坡政府開辦了CPF LIFE 計畫(Lifelong Income For The Elderly),只要是公民與永久居留者到了退休金提領年齡,就可一直領到身故。

「但是,想要活到老、領到老,還是有條件的!」李瑞珠表示, 如果55歲時,退休帳戶至少有4 萬新幣、65歲時有6萬新幣,那就會被自動歸入CPF LIFE終身計畫中。沒有這些基本數,直到年滿80歲前一個月,還是可申請加入。

CPF LIFE計畫有兩種領取方式,一種是「標準方案」,讓你領取最大化的月退俸,但遺產就會極小化;另一種「基本方案」則相反,遺產極大化,但月退俸就只會在最低水準。

不參加LIFE,就會一直留在MS(退休帳戶的最低額度)計劃中。根據新加坡中央公積金管理局計算,如果退休帳戶中的年息是4%,55歲時帳戶中只有3萬9500新幣者,一個月可拿351新幣,一連拿20年。

但退休者也可以延遲拿錢,延遲多久都沒關係,延遲愈久可領愈多年,例如上述例子延遲一年領,可以多領兩年。

為了因應人口老化,退休金帳戶的提領年齡也一直在提高。像1944年~1949年出生者,是62歲就可提領,但1954年與之後出生者,得到65歲才得以領退休金。下一步還會提高到67歲。

不過,公積金其他專戶的提領年齡比較早,可從55歲開始。如果因故無法工作、湊不到退休帳戶的最低額度(目前是16萬1000元新幣),該怎麼辦?

「夫妻、親屬可以互相補貼!」李瑞珠指出,新加坡提出的最低額度補貼計畫中,人們可以額外提撥、自己挹注自己的帳戶,也能挹注配偶與親屬。不論是補貼自己或親屬,每年都各享有7000元的免稅優惠。

自主投資 但嚴管資產比率

公積金三個帳戶中的利息每季可以調整,退休帳戶則是每年調整。目前,一般帳戶的最高年息是3.5%,其他三個帳戶最高都可領到年息5%。

張翠玲指出,除了一般帳戶,其他帳戶利息計算方式是「10年期新加坡政府公債過去12個月的平均收益率+1%」;而從2009年起,新加坡允許公積金所有帳戶中第一個6萬新幣利率可以多1%,其中一般帳戶中最多可有2萬元的利率達到3.5%。

也因為各專戶利息不一,55歲以下者可以把錢從一般帳戶轉到特別帳戶,但一旦轉過去就不能回轉了。

除了把錢放在帳戶中收取保證收益,新加坡也有一個公積金投資計畫,可以從公積金一般帳戶或特殊帳戶中撥款自主投資。

「自主投資,政府不保證收益囉!」張翠玲說,這兩個帳戶可以投資的標的不一樣,前者較寬鬆,後者趨嚴。但都有資產比例限制。例如像股票、不動產信託基金、公司債等,交易上限為35%;黃金ETF與黃金相關商品,上限10%。

「新加坡政府是大家長思惟,管很細,也管很寬!」李瑞珠說,公積金底下退休制度的優點是,從國人上班第一天就告訴他,退休要自己負責,所以以高額強制提撥逼人民儲蓄。社會救濟與補貼成本就會顯著下降,責任與風險主要放在個人身上。

問題是,如此高的提撥率讓個人與企業叫苦連天,幾乎沒錢另做投資。「各專戶中的錢,雖保證收益,卻犧牲了另外投資創造高報酬的空間!」張翠玲點出隱憂。