一樣是華人社會,一樣人口急速老化,一水之隔的香港怎麼因應?

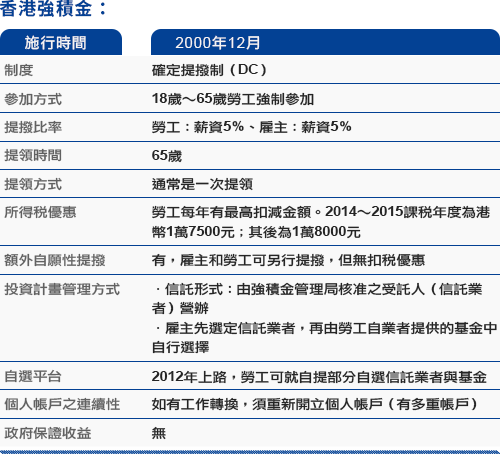

談到香港退休制度,首先得認識這三個字「強積金」(MPF,Mandatory Provident Fund)。香港政府在1998年成立「強制性公積金計劃管理局」來統籌規劃,而該計畫也在2000年12月正式上路。

香港的強積金是確定提撥制,亦即雇主與勞工每月必須強制提撥到專戶中。

在這個制度實施之前,全香港只有1∕3的勞動人口有勞退保障。但2000年實施至今約15年,目前369.5萬個介於18歲~65歲的勞動人口中,已有86%受到廣義勞退制度的保護,其中73%納入強積金。

優點1〉強制提撥

勞雇雙方各提撥月薪的5%

為什麼香港政府從2000年,著手一連串的退休制度改革?答案就藏在人口老化的速度中。

根據統計,2011年香港65歲以上人口占13%,比台灣目前11%還高;預估2021年會上升至19%,2041年將達30%。

「香港強積金之所以能奏效,關鍵是『強制提撥』,但是勞雇雙方各提撥5%、共10%的提撥率還是可能太低!」專研各國退休金制度的施羅德(Schroders)全球策略團隊負責人萊斯禮.摩根(Lesley-Ann Morgan)點出香港強積金制度的優勢與挑戰。

但萊斯禮也肯定,強積金能夠讓香港人的退休安全網持續擴大,得力於香港政府在實施過程中不斷改進。

比方說,強積金雖然強制要雇主與勞工(月薪大於7100港幣者,約新台幣2萬9000元)分別提撥月薪的5%(提撥上限至月薪3萬港幣),放在企業幫員工設立的個人退休帳戶中。然而,一旦雇主和雇員想提高提撥比例,還可自行提撥。

優點2〉開放自選

可提部分資金 另選信託計劃

資料來源:教育部私校退撫儲金監理會、香港強積金管理局 整理:林讓均

其實,香港強積金的提撥制跟台灣勞退新制很像,都是企業與員工各自提撥,放在專戶裡。但香港已開放自選投資,台灣則還不行。

資料來源:教育部私校退撫儲金監理會、香港強積金管理局 整理:林讓均

其實,香港強積金的提撥制跟台灣勞退新制很像,都是企業與員工各自提撥,放在專戶裡。但香港已開放自選投資,台灣則還不行。

香港退休計畫協會行政委員會成員、身兼一家國際金融集團高階主管的吳智珊,過年前來台演講香港強積金操盤經驗時表示,香港強積金運用分有三種方案:集成信託計畫、雇主營辦計畫與行業計畫。97%的人都集中在「集成信託計畫」,由雇主選擇信託業者來營運退休基金。

「雇主營辦計畫」通常是很大的公司才會自己營運,而「行業計畫」則是納入工作不滿60天的所謂「臨時工」。

原先,強積金規定由雇主選擇計畫提供者(即信託業者),雇員只能選擇這些信託業者所提供的基金方案。

但就在2012年11月,香港政府啟動強積金「員工自選安排」(ECA,Employee Choice Arrangement),這個俗稱「自由行」的方案,為強積金改革樹立一大里程碑。

開放「自由行」後,勞工可就自提部分的資金,另行選擇信託業者。既然可以自己選,那當然要把握!自選的人性化設計,掀起了一波基金轉換潮。

「自由行開通之後,已超過16.6萬名勞工自己另選信託計畫,比例大約5%!」吳智珊說,自選方案是鼓勵勞工更積極去安排強積金的投資,極大化自己的退休金。

但這麼一來,卻突顯了強積金制度的一大缺點,那就是「帳戶過多」!

原來,香港強積金並不像台灣勞退新制一樣,退休金帳戶可以帶著走,而是一旦換工作、新雇主選擇的信託業者和老東家不一樣,就得另開一個退休金帳戶。現在,如果勞工自選的信託業者和老闆選的不同,那又要新開一個帳戶。

吳智珊指出,香港核准的信託業者截至2014年有19家,從2006年來大約就是維持這個家數,而前10大的業者約掌握了九成市占率。

根據香港積金局的統計,這些業者共提出38種不同的強積金投資計畫,總計核備458檔基金。平均來說,每一位香港勞工可選擇12種以上的基金商品。

這個概念是,每一家業者提供的方案不同,每個方案能選擇的基金商品與數量也不同,端視勞工選擇的是哪個業者與方案。

強積金所核備的458檔基金中,包含171檔股票基金、167檔混合資產基金、48檔債券基金、38檔保守基金、25檔保證基金、與9檔其他類型基金。

優點3〉打敗通膨

績效穩健 但管理費太高

截至2014年12月底,香港強積金規模已達5651億港幣。施行約15年,投資績效究竟如何?

以香港積金局截至2014年11月的統計,當年度的年化報酬率有4.2%,若扣掉1.8%通膨率,實際盈餘大約2.4%。

「看起來是不多,但因為這是長年期的退休投資,累積複利就不少了!」吳智珊表示,強積金實施14年後,每位計畫參與者平均餘額為20萬港幣,未加入者則只有15萬港幣。

萊斯禮觀察,香港強積金平台設計並不複雜,且勞工可自由選擇商品,這都是台灣可參考的優點,「但強積金最被人詬病的,就是投資管理費用太高!」。

台灣第一個實施退休金自選平台的教育部私校退撫儲金,其監理會執行祕書賴俊男表示,私校退撫儲金的費用成本只約萬分之17,但強積金的費用率卻超過1.7%,真的很貴!

長期是中華民國退休基金協會成員的國內投信業者王彥傑分析,強積金的管理費用大致可分為三大塊:投資管理費、行政管理費與其他費用。「費用高,是因為香港政府主張開放競爭,願意給予業者合理的利潤;相對地,他們也要求業者遵守法規並善盡推廣責任!」王彥傑說。

港人滿65歲才能領退休金

香港民眾須年滿65歲才能動用強積金的退休帳戶,通常是一次提領。「也有人年滿60歲後就申請提早退休,但這必須聲明不再工作才能提領!」吳智珊說。

沒有一套制度是完美的,因此香港當局仍然不斷修法,包括整合強積金個人帳戶、合併小規模與效率低的強積金計畫,及提供較低費用的基金。有鑑於全球退休金自主投資的趨勢,強積金也研擬全部由員工自選投資計畫(含勞、雇雙方提撥部分)的可能性。

在勞退自選部分,香港走在台灣前頭,每一步經驗都值得台灣參考。